Le rôle des « Importer of Record » (IOR) et des « Exporter of Record » (EOR) sur la TVA

6 minutes de lecture

Vous êtes une entreprise non européenne et vous utilisez l’Incoterm DDP pour vos ventes à destination de la France et l’Incoterm EXW pour vos achats en provenance de la France ? Vous êtes susceptible d’agir en tant qu’IOR/EOR sur le territoire français et d’avoir certaines obligations en matière de TVA.

Importer of Record (IOR) et Exporter of Record (EOR): définitions

Qu’est-ce qu’un Importer of record (IOR) ?

L’Importer Of Records (IOR) est une entreprise locale ou étrangère responsable, du point de vue légal, de l’importation des marchandises en France. Il prend à sa charge le dépôt des documents douaniers d’importation (y compris les licences et permis), ainsi que le paiement des droits et taxes à l’importation.

Qu’est-ce qu’un Exporter of record (EOR) ?

L’Exporter Of Records (IOR) est une entreprise locale ou étrangère responsable, du point de vue légal, de l’exportation des marchandises en France. Il prend à sa charge le dépôt des documents douaniers d’exportation (y compris les licences et permis), ainsi que les risques liés à l’exportation (retard de livraison, risques financiers et pénaux en cas de violation des procédures douanières, etc.).

Quels sont les incoterms DDP et EXW?

Delivered Duty Paid (DDP)

Avec l’utilisation de l’Incoterm DDP, le vendeur supporte tous les coûts de transport, le dédouanement (dont le paiement des droits et taxes) et tous les risques jusqu’à la mise à disposition des marchandises auprès du client.

L’Incoterm DDP est celui qui fait supporter le moins de responsabilité à l’acheteur.

Incoterm EXW (Ex-works ou départ usine)

Avec l’utilisation de l’Incoterm EXW, le vendeur laisse à la charge de l’acheteur tous les coûts de transport, le dédouanement (y compris le paiement des droits et taxes) et tous les risques jusqu’à leur destination finale.

L’Incoterm EXW est celui qui fait supporter le moins de responsabilité au vendeur.

Exemples d’utilisation des incoterms DDP/EXW, des notions d’IOR/EOR et leurs impacts en matière de TVA

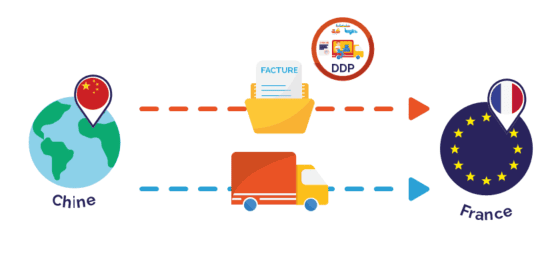

Ventes DDP par une entreprise étrangère en France

Une société chinoise vend selon l’Incoterm DDP à ses clients français. L’utilisation de l’Incoterm DDP, comme nous l’avons vu, implique pour le vendeur qu’il ait à sa charge le dédouanement en France des marchandises ainsi que le paiement des droits et taxes à l’importation.

- Avantages : L’acheteur ne prend aucun risque et n’a pas à s’occuper des formalités douanières et des imprévus en termes de transport. De plus, l’utilisation de cet Incoterm permet à l’acheteur d’être au courant au moment de l’achat de l’intégralité des coûts et n’a pas de frais cachés et supplémentaires. Utiliser le DDP, c’est simplifier la vie de vos clients !

- Impacts douaniers : Le vendeur chinois agit en tant qu’IOR sur les documents de douane à l’importation. Il devra prendre en charge les formalités de douane à l’importation en France et disposer d’un numéro EORI européen.

- Impacts TVA : En agissant en tant qu’importateur en France, il appartient à la société chinoise de payer les droits et taxes à l’importation (y/c la TVA).

Depuis le 1er janvier 2022, la TVA à l’importation ne peut plus être payée en douane et doit faire l’objet d’une autoliquidation de la TVA à l’importation via une déclaration de TVA française (CA3).

Par conséquent, la société chinoise doit s’immatriculer à la TVA en France via un représentant fiscal français et autoliquider la TVA à l’importation.

Mise en place d’un stockage de marchandises en France par une entreprise étrangère

Une société américaine souhaite mettre en place un stock de marchandises en France afin d’assurer les livraisons de ses clients en Europe.

- Avantages : en mettant en place un stockage en France, la société américaine est au plus près de ses clients et garantit une livraison rapide. De plus, la société américaine peut faire des envois groupés de marchandises au lieu de faire des livraisons au coup par coup, ce qui limite grandement le nombre de formalités douanières à l’importation en France et diminue ainsi les coûts liés !

- Impacts douaniers : le vendeur américain agit en tant qu’IOR sur les documents de douane à l’importation. Il devra prendre en charge les formalités de douane à l’importation en France et disposer d’un numéro EORI européen.

- Impacts TVA : en agissant en tant qu’importateur en France, la société américaine doit payer les droits et taxes à l’importation (y compris la TVA).

Dès lors, la société américaine doit s’immatriculer à la TVA en France via un représentant fiscal français et autoliquider la TVA à l’importation.

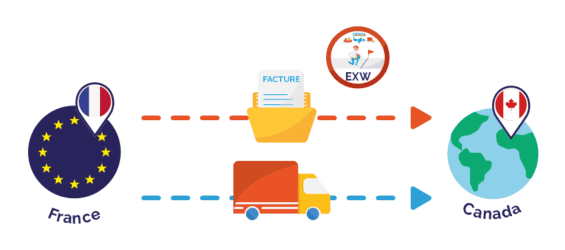

Achat EXW par une entreprise étrangère auprès d’un fournisseur français

Une société canadienne achète des marchandises à un fournisseur français selon l’incoterm EXW.

- Avantages : Le transport et les formalités étant gérés par l’acheteur, il a une visibilité totale sur le processus logistique et de livraison.

- Impacts douaniers : L’acheteur canadien prend en charge les formalités de douane à l’exportation. Depuis 2020, les sociétés non établies sur le Territoire Douanier de l’Union (TDU) ne peuvent plus agir en tant qu’exportateurs au sens douanier. L’entreprise doit désigner un opérateur établi sur le TDU pour agir à sa place en qualité d’exportateur. Il peut s’agir, en pratique, de son représentant fiscal TVA.

- Impacts TVA : En prenant à sa charge la douane à l’exportation en France, la société américaine doit, via son représentant fiscal, déclarer une exportation de marchandises sur sa déclaration de TVA française (CA3). Elle peut facturer son client HT en exonération de TVA en vertu de l’article 262 I du Code Général des impôts (CGI).

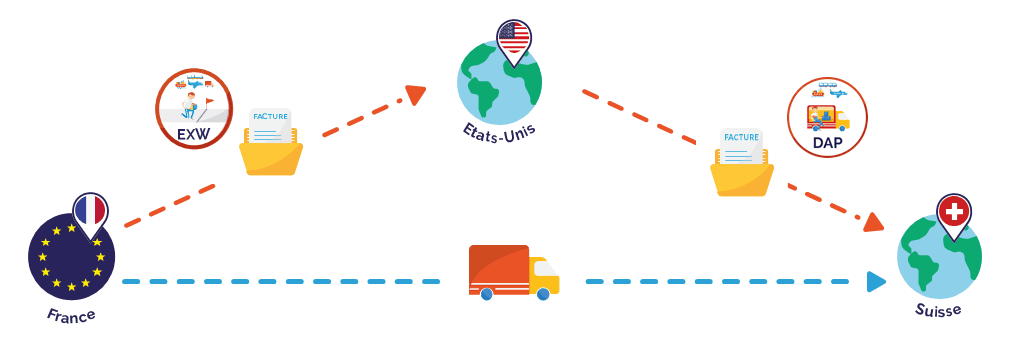

Cross-trade (pays de départ France avec livraison en Suisse)

L’entreprise américaine réalise du négoce international et achète auprès de fournisseurs français des lots de marchandises qu’elle revend à une société Suisse. Les incoterms utilisés sont, à l’achat EXW et à la revente DAP.

- Avantages : Le cross-trade permet à la société américaine de tirer une marge sur cet achat-revente. La livraison en direct entre le fournisseur et le client final permet de réduire les délais de livraison, économiser des coûts de transport et ne pas multiplier les formalités douanières à établir et droits de douanes à payer. Pour le fournisseur français, il est libéré des obligations à l’exportation grâce à l’utilisation de l’incoterm EXW et le client final est seulement en charge des obligations douanières à l’importation en Suisse. L’acheteur-revendeur américain prend en charge le reste des obligations.

- Impacts douaniers : Le vendeur américain prend en charge les formalités de douane à l’exportation. Depuis 2020, les sociétés non établies sur le Territoire Douanier de l’Union ne peuvent plus agir en tant qu’exportateurs au sens douanier. L’entreprise peut désigner un opérateur établi sur le TDU qui agit à sa place en qualité d’exportateur. Il peut s’agir en pratique de son représentant fiscal TVA.

- Impacts TVA : En prenant à sa charge la douane à l’exportation en France (Achat aux conditions de départ EXW et revente en DAP), la société américaine doit, via son représentant fiscal, déclarer une exportation de marchandises sur sa déclaration de TVA française (CA3). Elle peut facturer son client HT en exonération de TVA en vertu de l’article 262 I du CGI. Elle peut également directement déduire la TVA française payée à son fournisseur français sur sa déclaration de TVA française (CA3).

Actualités liées

-

10 novembre 2025

Cross trade : maîtriser les formalités douanières du commerce triangulaire international

-

18 novembre 2025

DAU Douane : les 5 erreurs à éviter pour sécuriser vos importations

-

26 novembre 2025

Numéro EORI : définition, obtention et SIREN